Lastig pensioen is verleden tijd

Van klein bedrijf naar professionele organisatie

Zo krijg je in drie stappen een die jullie bedrijf, de werknemers en het management ondersteunt voor de toekomst.

We bespreken jullie pensioenwensen

Een uitgebreid gesprek over jullie huidige situatie, wat jullie van een pensioenregeling verwachten, en waar jullie de komende jaren naartoe willen groeien. We ontwerpen een regeling die past bij jullie visie.

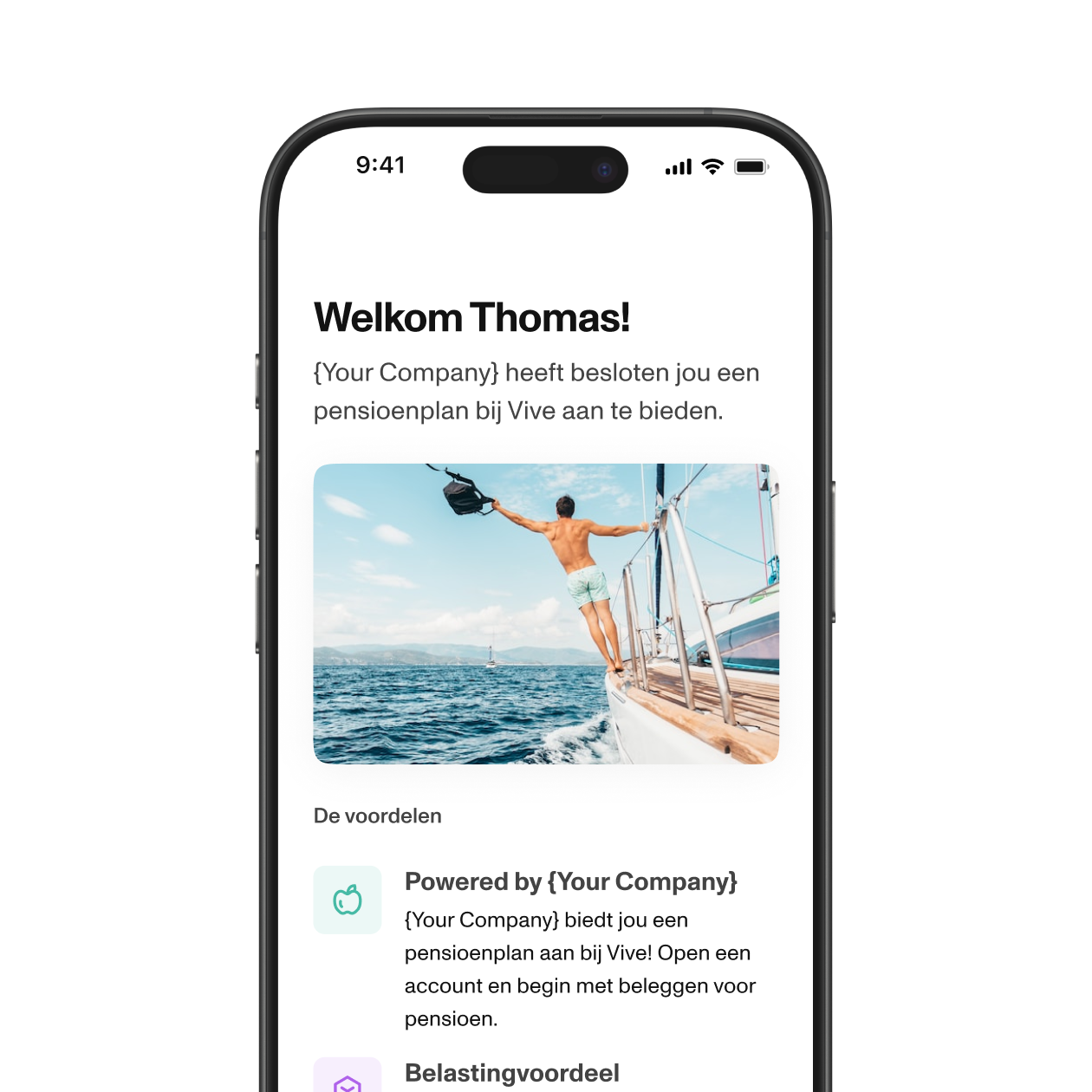

Implementatie en team onboarding

We zorgen voor een soepele implementatie van jullie pensioenregeling en begeleiden de onboarding van alle teamleden. Iedereen begrijpt wat ze krijgen en waardeert het nieuwe voordeel.

Onderhouden en groeien

Naarmate jullie groeien veranderen ook jullie behoeften. De pensioenregeling past zich aan: van talent aantrekken tot behouden van werknemers. Met een goede pensioenregeling zorg je in het nu, voor de toekomst van je werknemers.

Meer weten? Kom in contact

Waarom groeiende bedrijven kiezen voor Vive

Modern pensioen voor groeiende teams:

aantrekkelijk voor talent, flexibel ingericht,

zonder HR-overhead.

Trek talent aan

De war for talent wordt serieuzer naarmate je groeit. Met een modern, begrijpelijk pensioen laat je zien dat je een professionele werkgever bent die arbeidsvoorwaarden serieus neemt.

Flexibel vanaf dag één

Start simpel voor iedereen en bouw uit wanneer nodig. Hebben jullie verschillende niveaus voor management, of willen jullie opties aanbieden voor freelancers of is het team internationaal? Vive beweegt mee met je organisatie. De hele regeling is naar eigen hand te zetten.

Geen HR-overhead

Nieuwe mensen nodig je in minuten uit; de rest gaat automatisch. Medewerkers regelen zelf hun plan in één app en zien direct hun opbouw en fiscale voordelen, zonder de verplichte collectieve constructies of ingewikkelde administratie.

Bekijk het pensioen voor werknemers

Bekijk hoe klanten Vive ervaren

Technologie voor kleine, groeiende bedrijven

Geavanceerde technologie, eenvoudig te implementeren. Vive heeft een financieel model gebouwd dat duizenden beleggingsscenario's berekend om de perfecte klein bedrijf pensioen strategie voor jullie werknemers te vinden.

Voor werkgevers betekent dit dat je een institutionele kwaliteit pensioenoplossing kunt aanbieden zonder de complexiteit van traditionele pensioenfondsen.

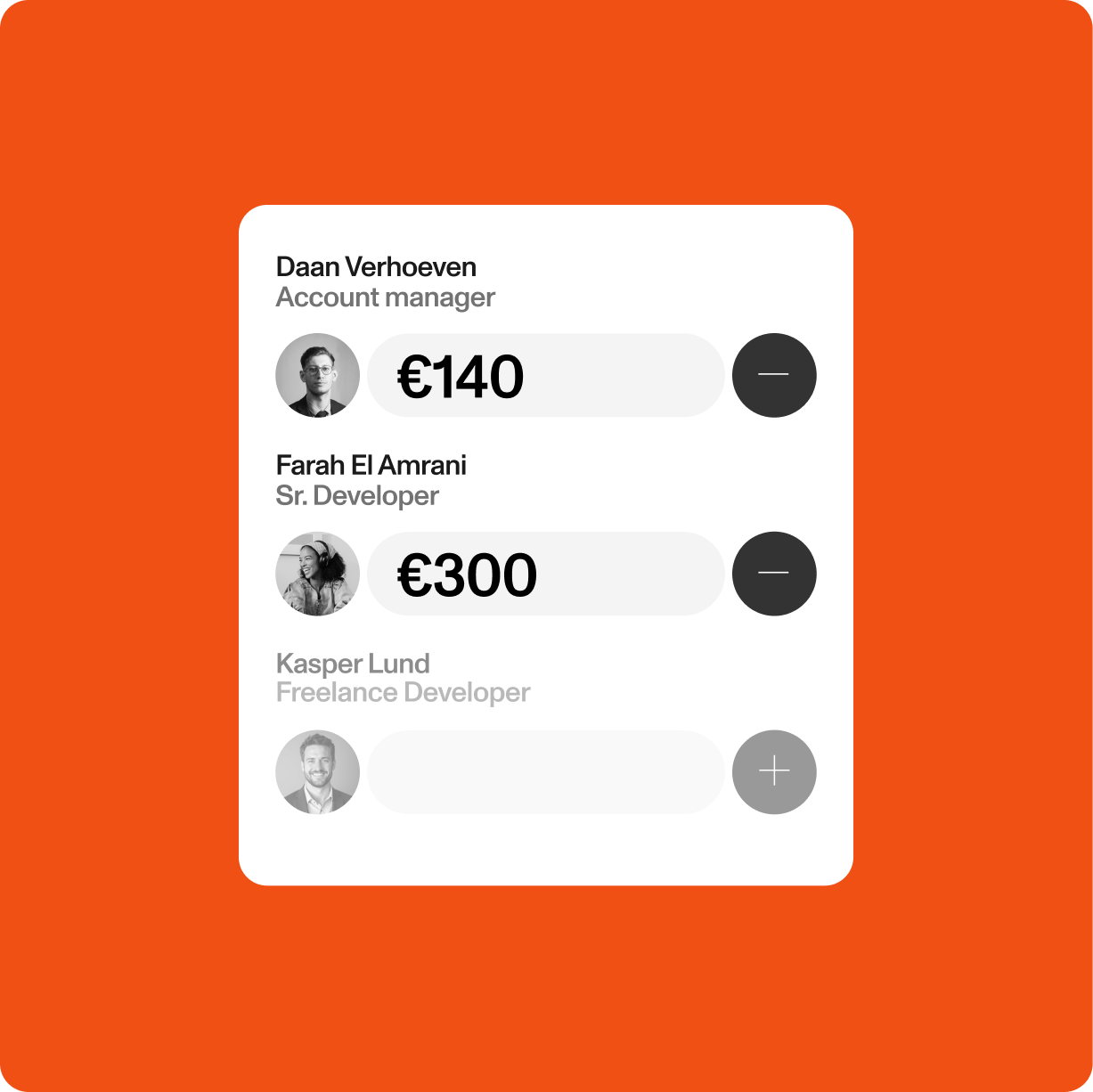

Een maatwerk regeling

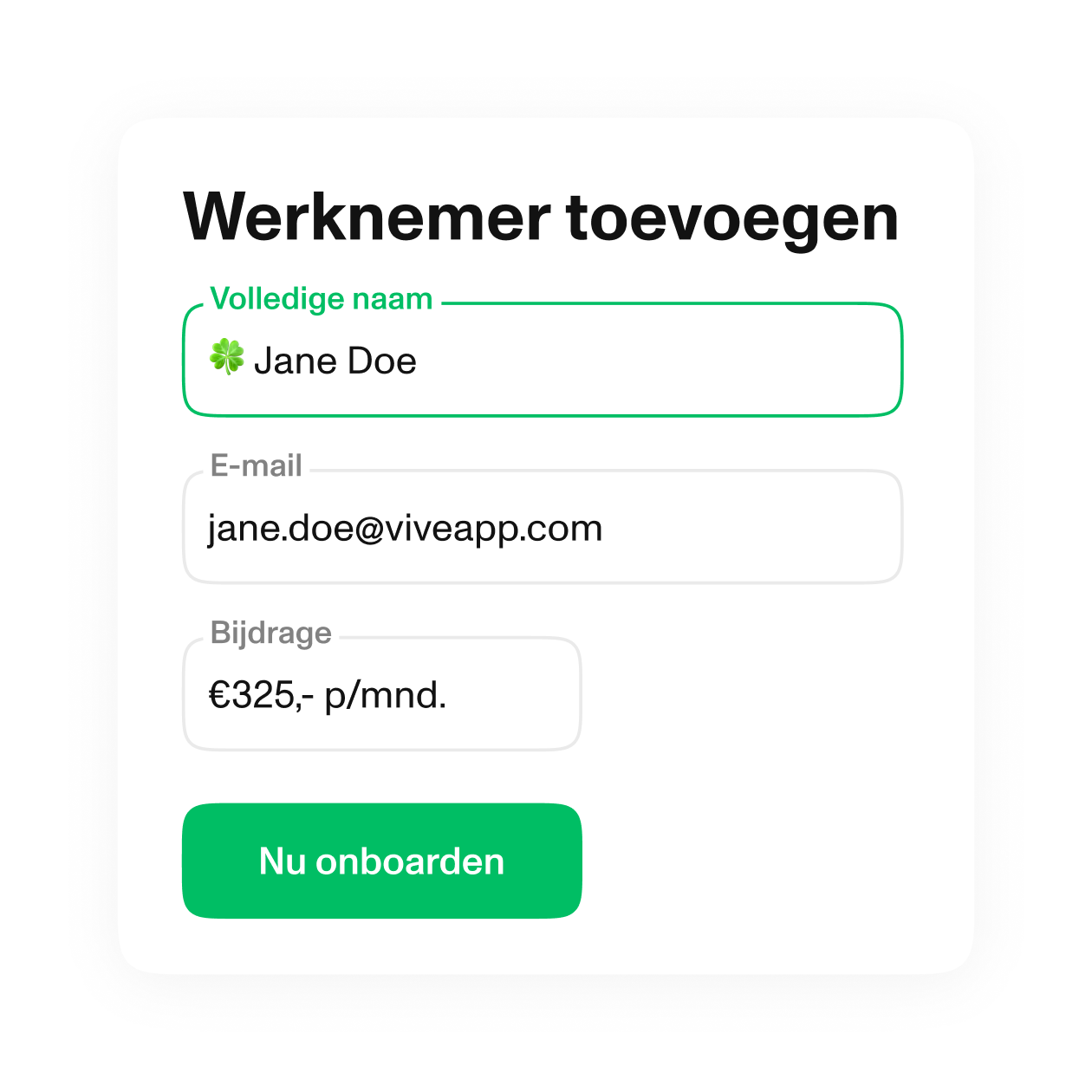

Richt pensioen in zoals het bij jullie team past. Kies wie meedoet (vast, parttime of freelancer), stel bijdragen per persoon/rol/locatie in en voeg waar nodig excedent-opties toe. Ook met een internationaal team kun je verschillend beleid aanzetten per groep.

Alles is later eenvoudig aan te passen, zonder opnieuw te beginnen.

Een gemakkelijke onboarding

Meld een medewerker aan, kies de regeling en klaar. Vive stuurt de uitnodiging, regelt identificatie en zet het persoonlijke plan klaar, alle administratie loopt via onze app of het werkgeversportaal. Jij houdt overzicht, je team kan direct starten.

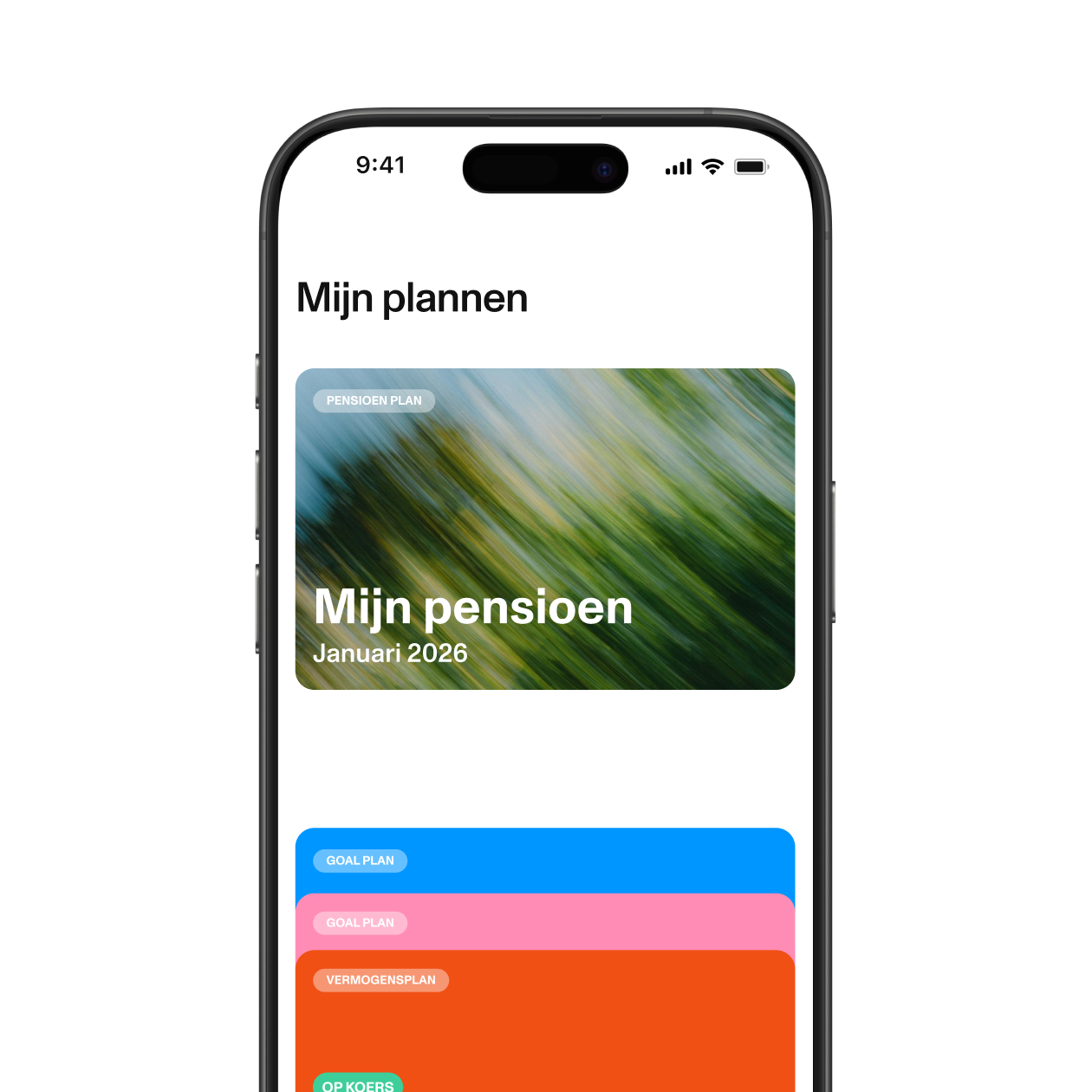

Alles in één app

Pensioen, doelen en vermogen beheren in één simpele app. Medewerkers zien wat ze opbouwen, beleggen automatisch en hoeven niet zelf te aankopen of verkopen te doen. Dit maakt het heel laagdrempelig om te starten met beleggen.

Ook is het een persoonlijke rekening, dus bij een baanwissel nemen ze hun plan (en app) gewoon mee.

Veelgestelde vragen

Alles wat je nodig hebt. In één app. Op één plek. Alle doelen en strategieën, altijd bij de hand.

Wat gebeurt er als ik een abonnement afsluit?

Als je een abonnement afsluit bij Vive sturen we een bevestigingsemail met alle inschrijvingsinformatie. We gaan daarna direct aan de slag om jouw account aan te maken. Voor individuen die beginnen met beleggen via Vive kan hun account binnen 1 uur opgezet zijn.

De langere doorlooptijd kan komen door de CDD/KYC check die wordt gedaan na het aanmelden. Voor bedrijven, ZZP'ers, of ondernemers worden accounts bij Vive binnen 1-2 werkdag(en) aangemaakt (los van weekenden). We proberen altijd nog dezelfde dag een account voor je aan te maken, echter loopt de CDD/KYC soms langer door.

De doorlooptijd van aanvraag tot implementatie kan altijd worden besproken. Vaak zien we dat bedrijven nog even willen wachten met het aanmaken van accounts. We zien dat werkgevers vaak nog hun werknemers vooraf willen informeren over de nieuwe arbeidsvoorwaarde.

Wat zijn de kosten voor pensioen per werknemer?

Is Vive een vervanging van mijn pensioenregeling?

Vive is een volwaardige pensioenregeling in de derde pijler. Je kunt het aanbieden aan jouw medewerkers zonder enige problemen. Heb je al een collectief pensioen, of valt jouw bedrijf onder een bedrijfstakpensioen dan ligt het anders. Vive kan dan helpen om een flexibele laag bovenop jouw bestaande collectieve pensioen te vormen. Meer hierover staat op de volgende pagina: pensioen voor werknemers

Wat is een bedrijfspensioen?

Een bedrijfspensioen is een aanvullend pensioen bovenop het AOW-pensioen. Het wordt vaak geregeld door een werkgever die bijdraagt aan de pensioenopbouw van werknemers. Maar ook als je zelfstandig ondernemer bent, kun je zelf een bedrijfspensioen regelen via een pensioenaanbieder. In beide gevallen wordt er vermogen opgebouwd voor later, met belastingvoordeel.

Wat is de missie van Vive?

Vive heeft als missie om iedereen de mogelijkheid te geven om geld voor zichzelf te laten werken. Dat doen we op een simpele, gepersonaliseerde manier voor ieder persoon. Dit doen we door persoonlijke beleggingsstrategieën te maken voor elk persoon. Bij Vive kun je dat doen voor je eigen doelen (doelbeleggen), voor vermogensbeheer en voor de toekomst (pensioenbeleggen).

Zo zorgen we ervoor dat jij de mogelijkheid hebt om je geld te laten groeien voor verschillende fases in je leven.

Is pensioen verplicht voor alle werknemers?

Nee, pensioen is niet verplicht voor alle werknemers. Alleen als je onder een cao valt waarin pensioenopbouw is opgenomen, ben je als werkgever verplicht om een regeling te treffen. Werkgevers zonder cao hebben meer vrijheid. Met Vive kun je pensioen regelen voor werknemers zonder cao op jouw manier – flexibel en persoonlijk. Je hoeft niet iedereen exact dezelfde regeling te geven: je kiest zelf wie je sponsort en hoeveel.

Let op

Beleggen kent risico's

Beleggen biedt kansen maar je kunt (een deel van) je inleg verliezen. Daarom is het verstandig om vooraf te begrijpen welke risico’s er zijn. Meer hierover is te vinden in het Beleggingsbeleid. Vive is een gelicenseerd vermogensbeheerder.