Van complexe regeling, naar simpel pensioen

Met Vive lukt dat gemakkelijk

In drie stappen vormen jullie het pensioen van een log en onoverzichtelijke arbeidsvoorwaarde naar een

employee benefit die echt werkt.

Jullie behoeftes in kaart brengen

We gaan met je in gesprek over wat jullie nodig hebben. Hoe kunnen we jullie werknemers het beste helpen met pensioenopbouw?

Vive werkt als moderne toevoeging bovenop jullie bestaande regeling óf als volwaardige pensioenoplossing voor bedrijven die nu nog niets hebben.

Samen identificeren we waar Vive de meeste waarde toevoegt - van het creëren van betrokkenheid tot het bieden van échte controle over pensioen.

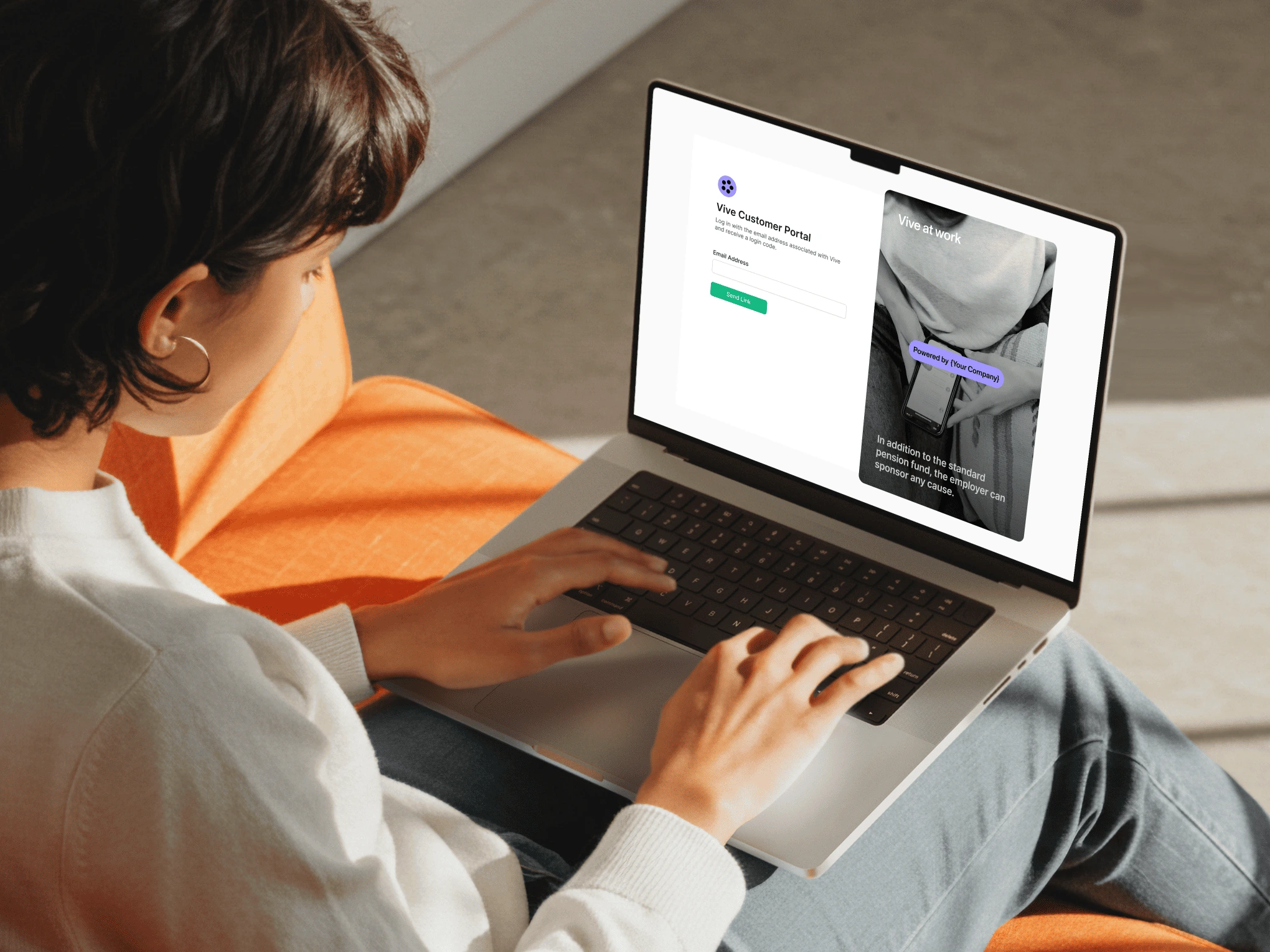

Werknemers kunnen direct aan de slag

Vive kan binnen één week live zijn voor jullie bedrijf.

Jullie werknemers krijgen persoonlijke uitnodigingen en doorlopen een heldere digitale onboarding. Ze ervaren meteen de voordelen, de Vive app in hun broekzak, fiscaal voordeel door belastingteruggave, en eindelijk écht inzicht in hun pensioen.

Doorlopende support

Jullie krijgen een customer succes manager die helpt met de onboarding, het systeem en vragen die jullie hebben. Gedurende het hele proces en erna staat ons team klaar voor ondersteuning.

Het resultaat? Werknemers begrijpen eindelijk hun totale pensioenplaatje en waarderen de extra mogelijkheden die jullie bieden. HR heeft in één klap geregeld dat werknemers goed zitten voor hun pensioen.

Pensioen transformeert van administratieve last naar duidelijk voordeel.

Meer weten? Kom in contact

Waarom grote bedrijven kiezen voor Vive's moderne aanpak

Van onbegrijpelijke regeling naar een strategisch voordeel

dat werknemers begrijpen en waarderen.

geen extra administratie

Geen eindeloze formulieren, onduidelijke processen of tijdrovende compliance-checks. Vive's platform neemt de administratie op zich en zorgt dat HR zich kan focussen op strategie in plaats van papierwerk.

Helder in kosten en inzicht

Traditionele pensioen heeft vaak ondoorzichtige kostenstructuren. Vive biedt een gemakkelijk abonnement in de vorm van een sponsoring. Jullie kiezen wie er meedoet en wat ze krijgen. Helemaal flexibel aanpasbaar. Zo is het makkelijk om te zien waar elke euro naartoe gaat en waarom.

Future-proof voor WTP-regelgeving

Automatische naleving van de Wet Toekomst Pensioenen en andere regelgeving. Jullie regeling blijft altijd compliant zonder dat HR zich hoeft te verdiepen in complexe pensioenwetgeving.

Bekijk het pensioen voor werknemers

Bekijk hoe klanten Vive ervaren

Technologie voor moderne organisaties

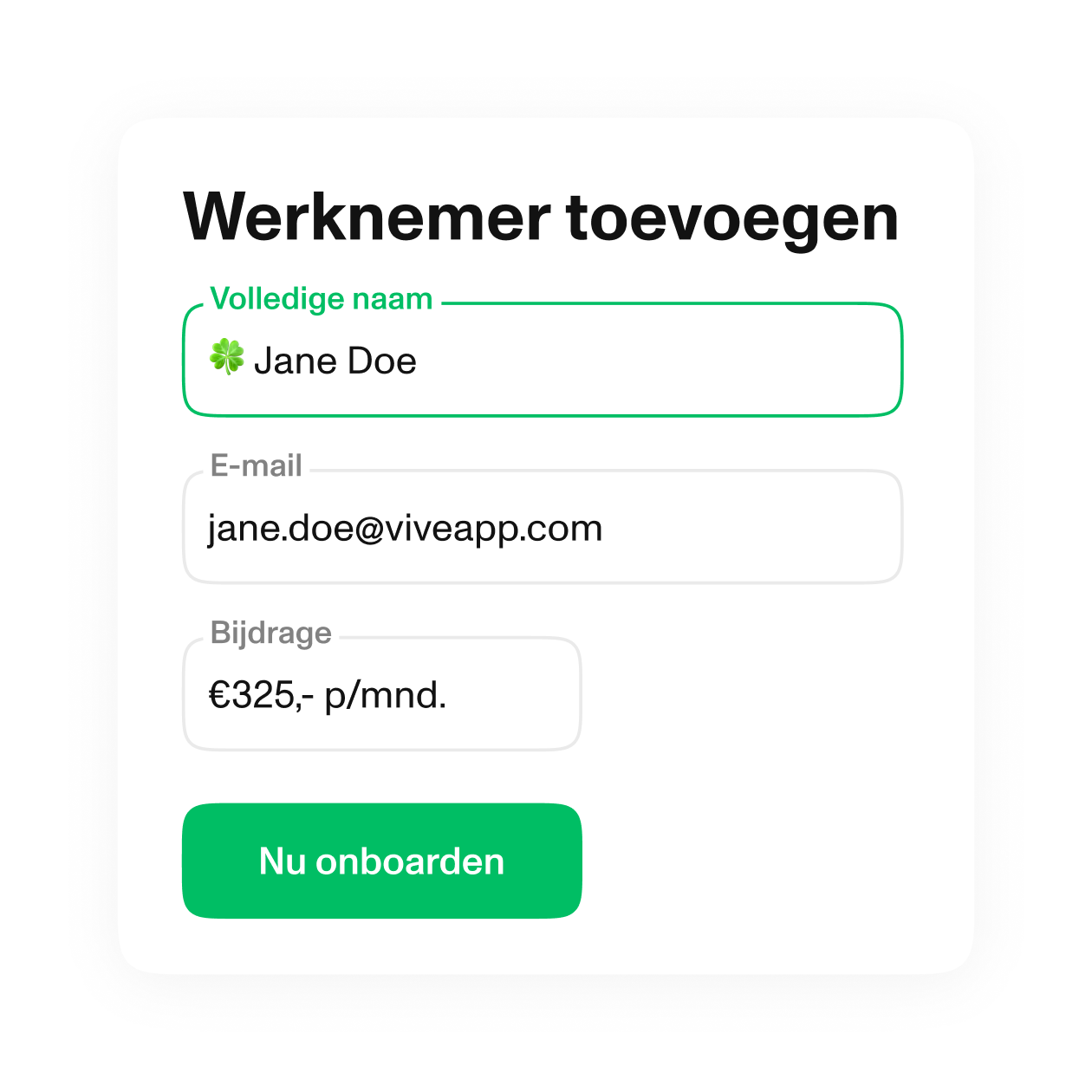

Professionele pensioenoplossing op maat. Vive sluit naadloos aan op jouw HR en payroll software om automatisch pensioen voor jouw werknemers te faciliteren. Zo krijgt iedere werknemer een account, inleg en onboarding. Gaan ze weg, dan heb je het zo geregeld via onze portal.

Een regeling op maat

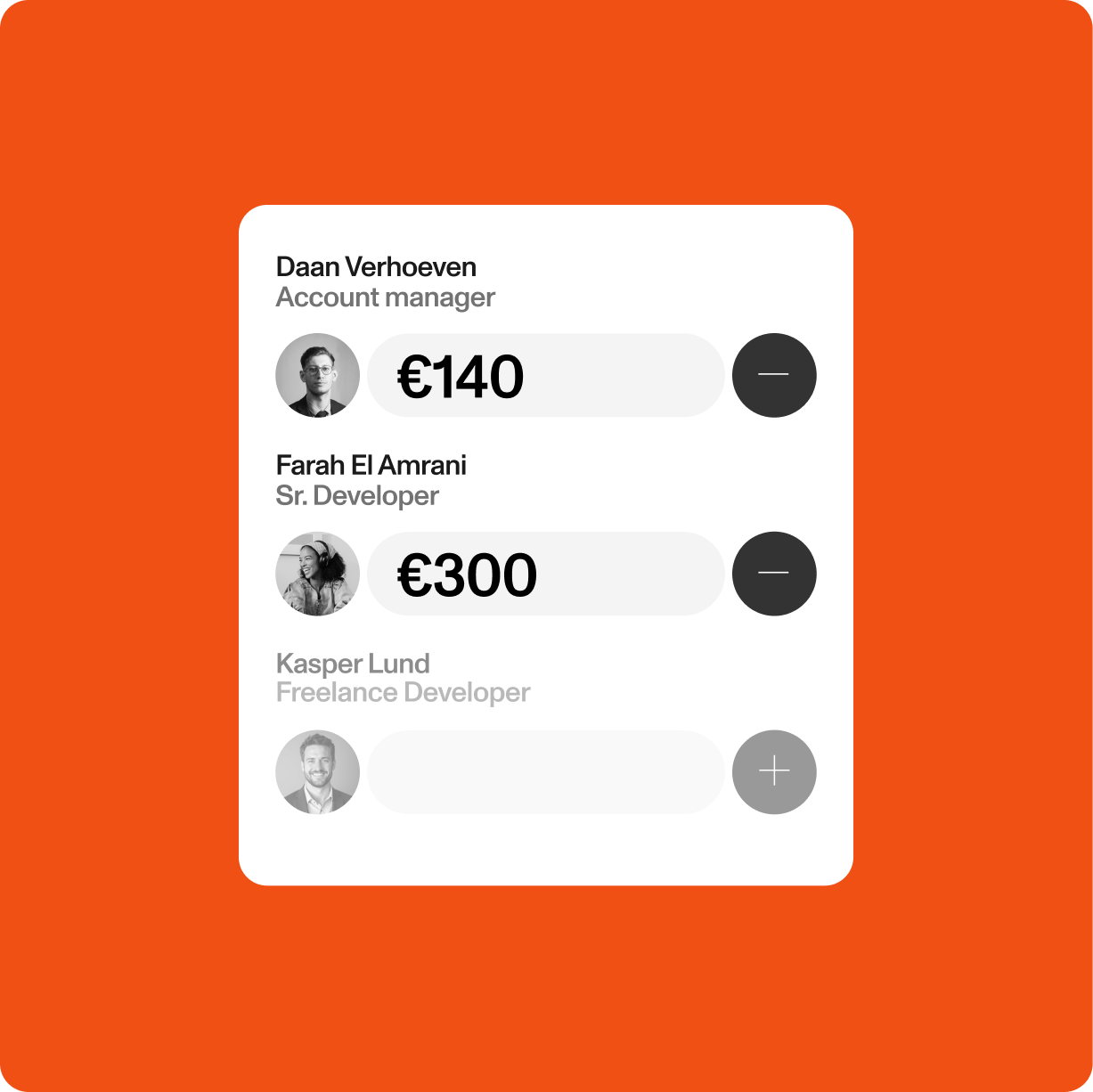

Met Vive stel je eenvoudig pensioenregelingen op maat samen. Jij bepaalt wie meedoet, hoeveel er wordt ingelegd en wanneer. Kies voor een vast bedrag of percentage, en laat medewerkers eventueel zelf bijdragen. Zo regel je een pensioen dat past bij jouw bedrijf én je team.

Beheer werknemers in ons portal

Beheer je pensioenregeling en werknemers efficiënt met onze portal. Gemakkelijk opvoeren, de bijdrage instellen en hun onboarding starten.

Zij krijgen vervolgens een uitnodiging voor de app en hun pensioen. Jij hoeft verder niks meer te regelen.

Informatie aanpassen in een handomdraai

Pas de informatie van medewerkers gemakkelijk aan.

Gaat een persoon weg, verwijder ze dan gemakkelijk uit jullie pensioen. Zij nemen hun Vive account mee naar de volgende werkgever.

Krijgt een medewerker meer of minder pensioen, pas de werkgeversbijdrage aan.

Zo kunnen jij of jouw adviseur gemakkelijk veranderingen maken wanneer dat nodig is.

HR en payroll connecties (coming soon)

Koppel eenvoudig jullie HR- en payrollsoftware met ons platform via een API. Wij lezen automatisch de juiste pensioenbijdragen per werknemer uit, of zetten de overboeking klaar voor finance. Zo verloopt de administratie moeiteloos.

Staat jullie software er niet tussen? Vraag de koppeling simpel aan via jullie persoonlijke customer succes manager.

Veelgestelde vragen

Alles wat je nodig hebt. In één app. Op één plek. Alle doelen en strategieën, altijd bij de hand.

Wat gebeurt er als ik een abonnement afsluit?

Als je een abonnement afsluit bij Vive sturen we een bevestigingsemail met alle inschrijvingsinformatie. We gaan daarna direct aan de slag om jouw account aan te maken. Voor individuen die beginnen met beleggen via Vive kan hun account binnen 1 uur opgezet zijn.

De langere doorlooptijd kan komen door de CDD/KYC check die wordt gedaan na het aanmelden. Voor bedrijven, ZZP'ers, of ondernemers worden accounts bij Vive binnen 1-2 werkdag(en) aangemaakt (los van weekenden). We proberen altijd nog dezelfde dag een account voor je aan te maken, echter loopt de CDD/KYC soms langer door.

De doorlooptijd van aanvraag tot implementatie kan altijd worden besproken. Vaak zien we dat bedrijven nog even willen wachten met het aanmaken van accounts. We zien dat werkgevers vaak nog hun werknemers vooraf willen informeren over de nieuwe arbeidsvoorwaarde.

Wat zijn de kosten voor pensioen per werknemer?

Is Vive een vervanging van mijn pensioenregeling?

Vive is een volwaardige pensioenregeling in de derde pijler. Je kunt het aanbieden aan jouw medewerkers zonder enige problemen. Heb je al een collectief pensioen, of valt jouw bedrijf onder een bedrijfstakpensioen dan ligt het anders. Vive kan dan helpen om een flexibele laag bovenop jouw bestaande collectieve pensioen te vormen. Meer hierover staat op de volgende pagina: pensioen voor werknemers

Wat is een bedrijfspensioen?

Een bedrijfspensioen is een aanvullend pensioen bovenop het AOW-pensioen. Het wordt vaak geregeld door een werkgever die bijdraagt aan de pensioenopbouw van werknemers. Maar ook als je zelfstandig ondernemer bent, kun je zelf een bedrijfspensioen regelen via een pensioenaanbieder. In beide gevallen wordt er vermogen opgebouwd voor later, met belastingvoordeel.

Wat is de missie van Vive?

Vive heeft als missie om iedereen de mogelijkheid te geven om geld voor zichzelf te laten werken. Dat doen we op een simpele, gepersonaliseerde manier voor ieder persoon. Dit doen we door persoonlijke beleggingsstrategieën te maken voor elk persoon. Bij Vive kun je dat doen voor je eigen doelen (doelbeleggen), voor vermogensbeheer en voor de toekomst (pensioenbeleggen).

Zo zorgen we ervoor dat jij de mogelijkheid hebt om je geld te laten groeien voor verschillende fases in je leven.

Is pensioen verplicht voor alle werknemers?

Nee, pensioen is niet verplicht voor alle werknemers. Alleen als je onder een cao valt waarin pensioenopbouw is opgenomen, ben je als werkgever verplicht om een regeling te treffen. Werkgevers zonder cao hebben meer vrijheid. Met Vive kun je pensioen regelen voor werknemers zonder cao op jouw manier – flexibel en persoonlijk. Je hoeft niet iedereen exact dezelfde regeling te geven: je kiest zelf wie je sponsort en hoeveel.

Wat biedt Vive precies als Wtp-regeling?

Onder de Wet Toekomst Pensioenen (WTP) biedt Vive werkgevers een kant-en-klaar pensioenplan dat volledig voldoet aan de nieuwe regels, met een focus op eenvoud, flexibiliteit en heldere communicatie.

De oplossing zorgt ervoor dat werknemers pensioen kunnen opbouwen en hun pensioengat dichten bij het opgelopen verschil door de transitie naar vlakke premies.

Wat biedt Vive precies als pensioenregeling?

Jouw vermogen is maximaal beschermd volgens de wet op de vermogensscheiding en de beleggerscompensatie. Ondernemingen die beleggingsdiensten verlenen, moeten volgens de wet hun eigen vermogen gescheiden houden van het belegde vermogen van klanten. Je vermogen wordt aangehouden door een extern bewaarbedrijf.

Als het dan misgaat, staan de beleggingen van hun klanten veilig in een apart potje. Vive leeft de regels van vermogensscheiding na.

De Autoriteit Financiële Markten controleert of de Vive voldoet aan de regels die gelden voor vermogensscheiding. Deze regels zorgen ervoor dat mocht Vive failliet gaat, de beleggingen van onze klanten zijn afgescheiden van het vermogen van Vive. Daardoor vallen de beleggingen van klanten niet in de failliete boedel.

Let op

Beleggen kent risico's

Beleggen biedt kansen maar je kunt (een deel van) je inleg verliezen. Daarom is het verstandig om vooraf te begrijpen welke risico’s er zijn. Meer hierover is te vinden in het Beleggingsbeleid. Vive is een gelicenseerd vermogensbeheerder.